Как заполнить отчет в фсс. Нулевой отчет в ФСС: какие листы заполнять

Отчет в ФСС нужно сдавать, даже если в нем по факту будут одни только прочерки. Иначе страхователю придется платить штраф. Сроки сдачи отчетности по общему правилу следующие:

- до 20 числа – «бумажный» отчет 4 ФСС

- до 25 числа – электронный расчет в ФСС

Конкретные числа следует рассчитывать с учетом выходных и праздников, если в текущем году они выпали на крайний срок сдачи расчетов.

ВАЖНО: если предприниматель или фирма наняли до 25 работников – можно сдать 4-ФСС на бумаге, в противном случае – только электронно.

Если срок сдачи отчета с прочерками нарушен, страхователю выпишут штраф. Размер санкции варьируется в зависимости от следующих особенностей:

- Просрочка в части взносов по материнству и больничным – 1000 руб.

- Несвоевременная сдача по взносам на травматизм – 1000 руб.

- Адресный штраф на руководителя – в диапазоне от 300 до 500 руб.

Основание: КоАП РФ ст. 15.33.

В совокупности получается, что наказание за несдачу нулевого отчета составит минимум 2 000 рублей.

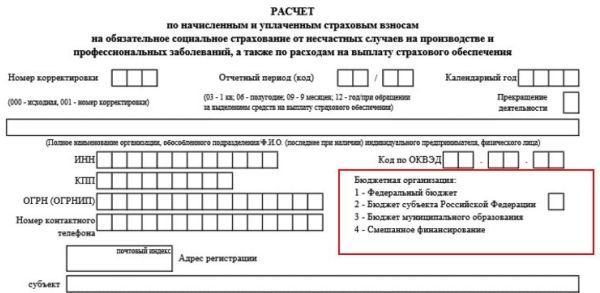

Давайте перейдем непосредственно к форме и посмотрим, что и как нужно заполнять в отчете. Обратите внимание на титульный лист: здесь никаких прочерков быть не должно, он заполняется примерно также как в образце, но каждый отчитывающийся ставит там свои идентификационные данные:

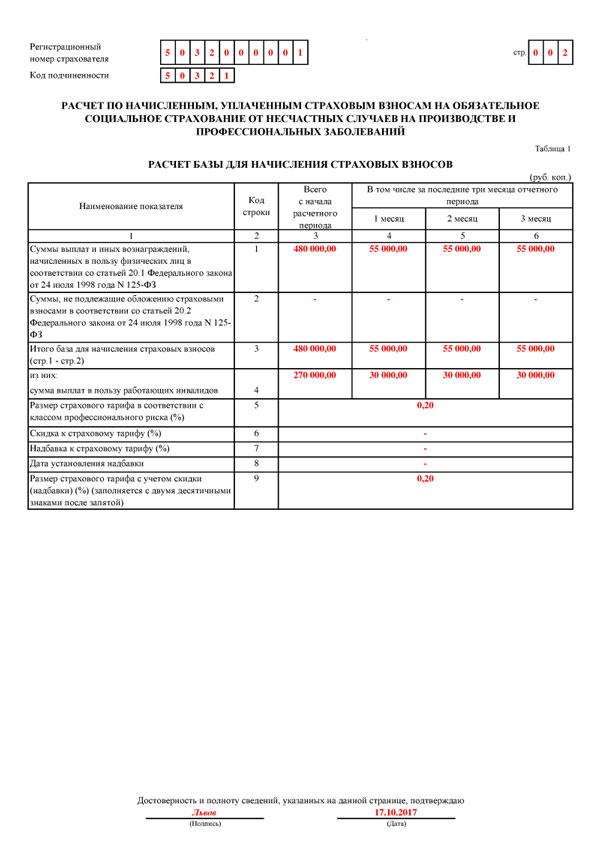

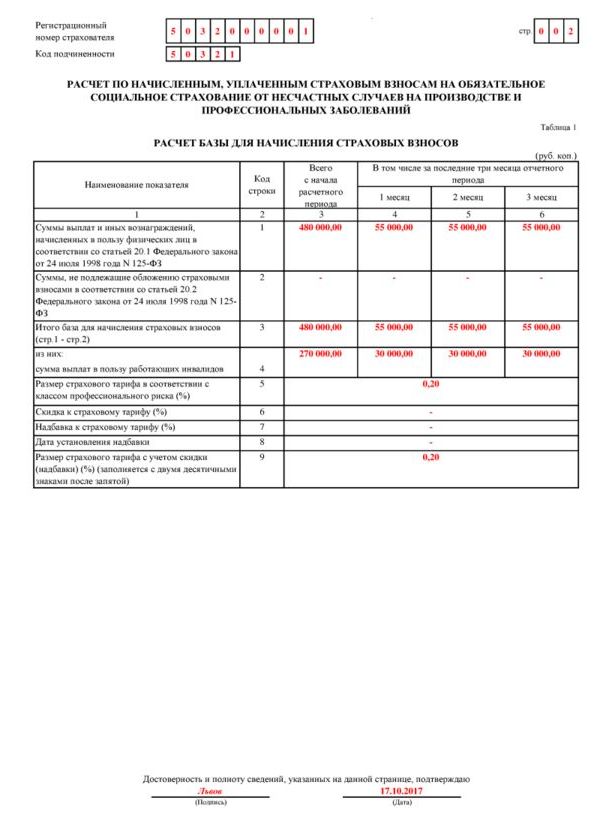

Теперь переходим к правилам заполнения раздела 1, таблицы 1:

При отсутствии данных, везде будут прочерки: именно так следует заполнить нулевой отчет 4 ФСС.

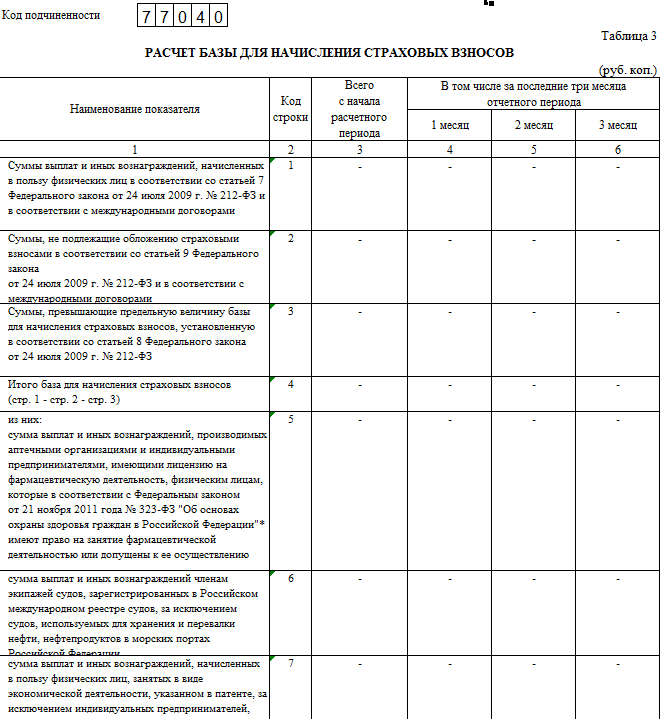

Аналогичное правило действует при заполнении таблицы 3. Везде ставим прочерки, вот так, как в примере ниже:

Трудно ли составить нулевой отчет в ФСС

Для тех, кто заполняет документ впервые действует следующее правило, нужно в обязательном порядке заполнить титульный лист и проставить прочерки в таблицах 1, 3, 6, 7, 10, тогда можно считать, что бланк заполнен и верно.

Подробнее о том, нулевой отчет в ФСС какие листы заполнять, можно прочитать в приказе № 59 ФСС от 26 февраля 2015 г. Здесь мы остановимся на его содержании тезисно. В нем в частности даются следующие установки страхователю:

- На титульном и на всех листах бланка вверху должен быть проставлен ваш регистрационный номер ФСС и указан код подчиненности в фонде

- В обязательном порядке нужно ставить шифр плательщика, как это указано в приложениях к Порядку заполнения бланка 4 ФСС

ОБРАТИТЕ ВНИМАНИЕ: если у вас точно нет льгот, вы являетесь плательщиком взносов по стандартному тарифу, то первые 3 цифры кодировки плательщика взносов у вас будут 071, остальные цифры это налоговый режим и форма собственности

- ОКВЭД вашей организации должен быть проставлен на странице 2 формы, во всех таблицах дальше вы ставите прочерки

- Не забудьте о сквозной нумерации всех листов отчета и о подписи руководителя компании или его представителя на каждом листе внизу

Печать ставится на титульном листе отчета.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

ПОПУЛЯРНЫЕ НОВОСТИ

Облагать или не облагать – вопросов больше нет!

Облагать или не облагать – вопросов больше нет!

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

На основании какого документа выдавать деньги под отчет

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Будет ли штраф за досрочную выплату зарплаты

Будет ли штраф за досрочную выплату зарплаты

Если зарплата выплачивается новым сотрудникам в срок, превышающий полмесяца со дня их приема на работу, это не будет нарушением. Но лишь при условии, что законодательные требования по срокам и периодичности выплат соблюдаются в отношении всех остальных сотрудников фирмы.

Нулевой отчет в ФСС: какие листы заполнять

Начиная с 2017 года законодательство претерпело большие изменения в части уплаты взносов на соцстрах и соответствующей отчетности. В частности, был отменен прежний Федеральный закон от 24 июля 2009 года . Однако соответствующая обязанность по представлению нулевого отчета не была отменена. Если организация по каким-то причинам не осуществляет выплаты, которые признаются объектом обложения страховыми взносами в ФСС, и не уплачивает эти взносы, то, несмотря на это, представлять нулевой отчет в ФСС нужно. Какие листы заполнять и что именно в них следует указывать? Ответы на эти вопросы постараемся раскрыть в данной статье.

Обязанность отчитываться в ФСС

Обязанность сдачи отчета 4-ФСС установлена Федеральным законом от 24 июля 1998 года N 125-ФЗ (далее - Ф. закон № 125-ФЗ).

Ф. закона № 125-ФЗ обязывает представлять отчет по результатам каждого квартала.

Действующая с 2017 года форма 4-ФСС утверждена Приказом от 26 сентября 2016 года N 381.

Обязанность по представлению расчета 4-ФСС должна быть выполнена:

- если расчет представляется на бумажном носителе — до двадцатого числа (включительно) месяца, следующего за истекшим кварталом;

- если расчет представляется в виде электронного документа — до двадцать пятого числа (включительно) месяца, следующего за истекшим кварталом.

Закон не предусматривает право страхователя не представлять отчет по каким-либо причинам. В то же время в отдельных случаях возможно представление неполного отчета.

Согласно пункту 2 Правил подачи формы 4-ФСС, утвержденных Приказом от 26 сентября 2016 года N 381, каждый страхователь обязан заполнить и представить следующие разделы расчета:

- титульный лист;

- табл. 1 «Расчет базы»;

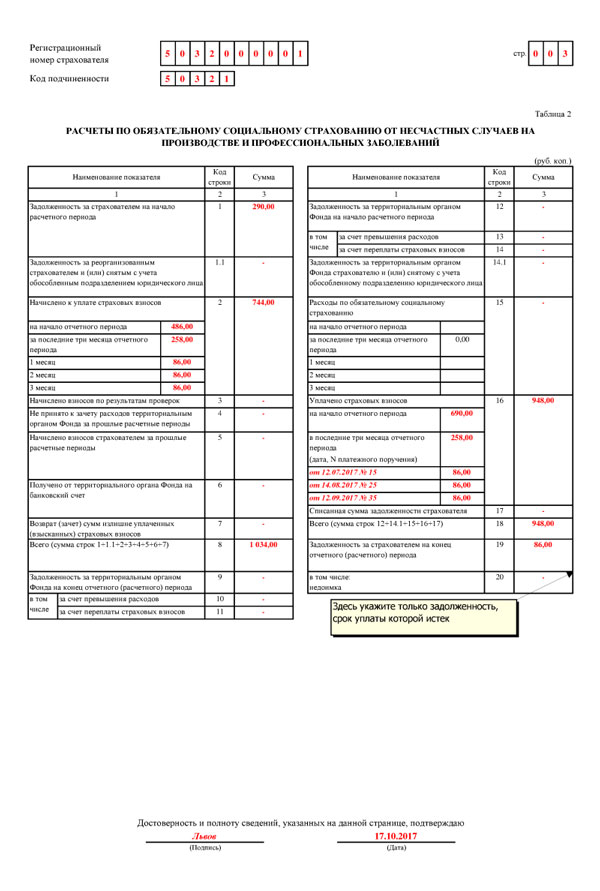

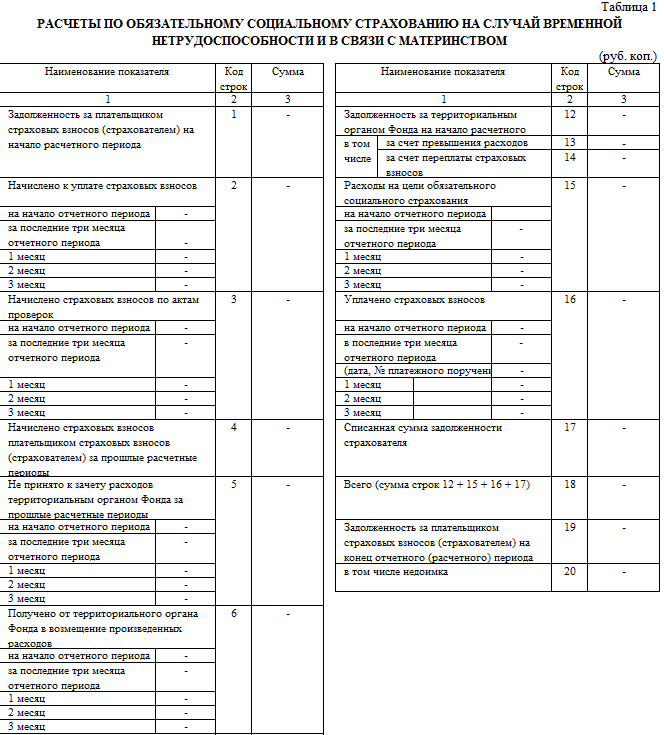

- табл. 2 «Расчеты по соц. страх.»;

- таблица 5 «Сведения об оценке условий труда».

Следовательно, нулевой расчет должен содержать вышеуказанные разделы.

В случае отсутствия соответствующих показателей не следует вносить записи и представлять:

- таблицу 1.1;

- таблицу 3;

- таблицу 4.

Кроме этого, страхователям важно учитывать значительные изменения и дополнения в Федеральный закон от 29 декабря 2006 года № 255-ФЗ (далее - Ф. закон № 255-ФЗ), вступающие в силу с 2017 года, в частности изменение порядка администрирования соответствующих платежей.

На основании части 1.1 статьи 1.1 Ф. закона № 255-ФЗ порядок исполнения обязанности по уплате взносов на соцстрах по нетрудоспособности и материнству регулируется Налоговым кодексом РФ.

Приказом Налоговой службы РФ от 10 октября 2016 года утверждены форма ежеквартального расчета по соответствующим страховым взносам N ММВ-7-11/551@, правила ее заполнения и подачи.

Отмечаем, что в настоящее время разъяснения по вопросу необходимости представления расчета с нулевыми показателями отсутствуют. Заинтересованным лицам следует обращаться за соответствующей информацией в налоговый орган по месту учета.

Ответственность за непредставление нулевого расчета

Ф. закона № 125-ФЗ (часть первая) устанавливает штрафные санкции за пропуск срока сдачи отчета в фонд.

Размер штрафа исчисляется по установленной формуле и составляет пять процентов от взносов, начисленных за 3 предшествующих месяца соответствующего периода, за каждый месяц (независимо от того, полный он или нет) с даты окончания срока подачи отчета, но не выше тридцати процентов от такой суммы и не ниже одной тысячи рублей.

Следовательно, за непредставление нулевого отчета ответственность будет минимальной и составит одну тысячу рублей за каждый подобный документ.

Если нарушен порядок отчета в электронной форме, страхователь заплатит штраф двести рублей (часть вторая статьи 26.30).

Кроме этого, штраф за несданный отчет в ФСС может быть наложен на руководителя организации на основании части второй статьи 15.33 КоАП РФ (в редакции, действующей с 2017 года) в размере от трехсот до пятисот рублей.

Важно, что к индивидуальным предпринимателям подобная административная ответственность не применяется. Это следует из примечания.

ПОПУЛЯРНЫЕ НОВОСТИ

Облагать или не облагать – вопросов больше нет!

Облагать или не облагать – вопросов больше нет!

Не редкость, когда бухгалтер, выплачивая ту или иную сумму работнику, задается вопросом: а облагается ли эта выплата НДФЛ и страховыми взносами? А учитывается ли она для целей налогообложения?

Налоговики против изменения порядка уплаты НДФЛ работодателями

Налоговики против изменения порядка уплаты НДФЛ работодателями

В последние годы неоднократно появлялась информация о разработке законопроектов, авторы которых хотели заставить работодателей платить НДФЛ с доходов своих работников не по месту постановки на учет работодателя-налогового агента, а по месту жительства каждого сотрудника. Недавно ФНС высказалась резко против подобных идей.

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Один и тот же счет-фактура может быть одновременно и бумажным, и электронным

Налоговая служба разрешила продавцам, выставившим покупателю счет-фактуру на бумаге, не распечатывать второй экземпляр документа, оставляемый у себя, а хранить его в электронном виде. Но при этом он обязательно должен быть подписан усиленной квалифицированной ЭП руководителя/главного бухгалтера/уполномоченных лиц.

На основании какого документа выдавать деньги под отчет

На основании какого документа выдавать деньги под отчет

Выдача подотчетных сумм может производиться либо на основании письменного заявления подотчетного лица, либо по распорядительному документу самого юрлица.

Будет ли штраф за досрочную выплату зарплаты

Будет ли штраф за досрочную выплату зарплаты

Если зарплата выплачивается новым сотрудникам в срок, превышающий полмесяца со дня их приема на работу, это не будет нарушением. Но лишь при условии, что законодательные требования по срокам и периодичности выплат соблюдаются в отношении всех остальных сотрудников фирмы.

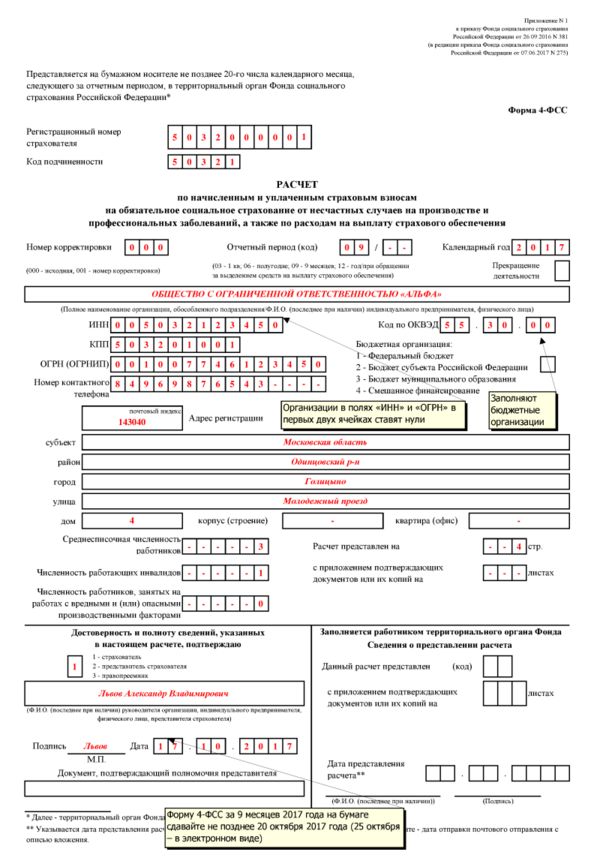

Форма 4-ФСС за 9 месяцев 2017

Все организации, а также те физлица (в т.ч. ИП), которые заключили с работниками трудовые договоры или предусматривающие уплату взносов «на травматизм» договоры ГПХ, обязаны представлять Расчет по форме 4-ФСС (ст. 3 , , п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ ). О сроках, форме представления Расчета, порядке его заполнения расскажем в нашей консультации, а также приведем пример заполненной формы 4-ФСС за 9 месяцев 2017 года.

Бланк формы 4-ФСС за 9 месяцев 2017

Форма 4-ФСС - это Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения. Напомним, что с 01.01.2017 года действует новая форма 4-ФСС , утвержденная Приказом ФСС от 26.09.2016 № 381. В первый раз ее страхователи представляли за 1-ый квартал 2017 года.

Необходимо иметь в виду, что 07.06.2017 Приказом ФСС № 275 в форму Расчета были внесены некоторые изменения, которые нужно будет учесть при подготовке формы 4-ФСС за 9 месяцев 2017 года.

В новую форму, сдаваемую за 9 месяцев 2017, по сравнению с Расчетом за 1-ый квартал и полугодие 2017 года внесены, в частности, следующие изменения (Приказ ФСС от 07.06.2017 № 275):

- на титульном листе появилось поле «Бюджетная организация», где такие организации должны указывать источник финансирования;

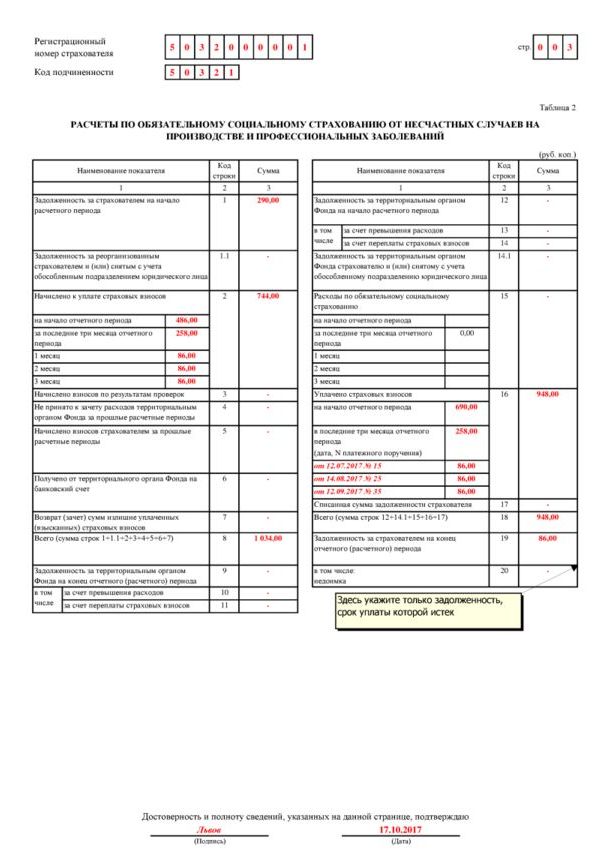

- в таблицу 2 добавлена строка 1.1 «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица»;

- в таблицу 2 включена также строка 14.1 «Задолженность за территориальным органом Фонда страхователю и (или) снятому с учета обособленному подразделению юридического лица». По ней правопреемник отражает сумму задолженности за территориальным органом ФСС, которая перешла к нему от реорганизованного страхователя в связи с правопреемством, а также сумму задолженности за территориальным органом ФСС снятого с учета обособленного подразделения.

Также уточняется, что в поле «Среднесписочная численность работников» на титульном листе Расчета показатель считается за период с начала года.

Обращаем внимание, что Расчет представляется за отчетный период, которым признаются первый квартал, полугодие, девять месяцев календарного года, календарный год (п. 2 ст. 22.1 Федерального закона от 24.07.1998 № 125-ФЗ ). Это означает, что форма 4-ФСС составляется нарастающим итогом. Поэтому говорить, к примеру, о форме 4-ФСС за 3 квартал 2017 года не совсем корректно. Правильнее - о форме за 9 месяцев 2017 года. Однако для удобства, обозначая тем самым последний квартал, данные по которому в форме Расчета представляются детализированно, мы будем рассматривать Расчеты за 3 квартал и 9 месяцев как равнозначные.

Для отчета 4-ФСС за 3 квартал 2017 форму в Excel можно скачать .

Напомним, что если страхователям необходимо подать уточненный Расчет за периоды до 2017 года, то необходимо использовать форму бланков, действовавших в соответствующих периодах (п. 1.5 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ ).

Новая форма 4-ФСС за 9 месяцев 2017 года: как сдавать и когда

Расчет по форме 4-ФСС сдается страхователями в территориальный орган ФСС по месту их регистрации. При этом сроки установлены следующие (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ):

- на бумаге — не позднее 20-го числа месяца, следующего за истекшим кварталом;

- в электронной форме — не позднее 25-го числа месяца, следующего за истекшим кварталом.

Сдавать Расчет на бумаге могут:

- страхователи, у которых среднесписочная численность физлиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий год не превысила 25 человек;

- вновь созданные (в т.ч. при реорганизации) организации, у которых численность указанных выше физлиц не превышает 25 человек.

Таким образом, Расчет 4-ФСС за 9 месяцев 2017 году нужно сдать не позднее:

- 20.10.2017, если Расчет сдается на бумаге;

- 25.10.2017 при представлении формы в электронном виде.

Состав бланка 4-ФСС за 3 квартал 2017 года

В форме 4-ФСС есть как обязательные лист и таблицы, представляемые всегда, так и таблицы, которые заполняются и представляются только при наличии данных для их заполнения (назовем их «дополнительными»):

| Обязательные лист и таблицы | Дополнительные таблицы |

|---|---|

| Титульный лист | Таблица 1.1 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными…» |

| Таблица 1 «Расчет базы для начисления страховых взносов» | Таблица 3 «Расходы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» |

| Таблица 2 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний» | Таблица 4 «Численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде» |

| Таблица 5 «Сведения о результатах проведенной специальной оценки условий труда…» |

Общие требования по заполнению Расчета 4-ФСС

Расскажем о некоторых требованиях к заполнению формы 4-ФСС при ее представлении на бумаге. Расчет может быть заполнен как на компьютере и распечатан на принтере, так и заполнен от руки печатными буквами шариковой либо перьевой ручкой черного или синего цвета.

В каждую строку и соответствующую ей графу вписывается только один показатель. При отсутствии показателя ставится прочерк.

Если в форме 4-ФСС допущена ошибка, неверное значение перечеркивается, вписывается правильное. Исправление заверяется подписью страхователя или его представителя с указанием даты исправления. Если у страхователя есть печать, исправления нужно заверить ею.

Исправление ошибок с помощью корректирующего или иного аналогичного средства не допускается

После того, как форма в нужном объеме таблиц будет подготовлена, в Расчете проставляется сквозная нумерация заполненных страниц в поле «стр.». На каждой заполняемой странице в верхней части нужно обязательно заполнить поля «Регистрационный номер страхователя» и «Код подчиненности». Найти эти данные можно в уведомлении (извещении), полученном страхователем при регистрации в территориальном органе ФСС.

Внизу каждой страницы Расчета ставится подпись страхователя (его представителя) и указывается дата подписания.

Порядок заполнения Титульного листа и таблиц Расчета 4-ФСС можно найти в Приложении № 2 к Приказу ФСС от 26.09.2016 № 381.

Для страхователей, которые зарегистрированы в органах ФСС субъектов РФ, участвующих в пилотном проекте, особенности заполнения формы 4-ФСС утверждены Приказом ФСС от 28.03.2017 № 114.

Форма 4-ФСС за 9 месяцев: образец заполнения

Приведем на условных цифровых данных образец заполнения 4-ФСС за 9 месяцев 2017 года. Обращаем внимание, что при подготовке 4-ФСС за 3 квартал 2017 на бланке нужно указать код отчетного периода 09.

Форму 4-ФСС за 3 квартал 2017 (образец) приведем в составе только обязательных таблиц.

Образец заполнения формы 4-ФСС за 9 месяцев 2017:

Форма расчета 4-ФСС снова поменялась. В этой статье можно бесплатно скачать новую форму 4-ФСС за 3 квартал 2017 года и образец ее заполнения, а также узнать, как без ошибок и с первого раза сдать расчет в Фонд соцстраха.

В статье можно:

Форма 4-ФСС за 9 месяцев 2017 года: скачать новый бланк бесплатно

Фонд соцстраха обновил форму 4-ФСС приказом от 07.06.2017 № 275. Бланк действует с отчетности за 3 квартал (январь-сентябрь) 2017 года.

Скачать бесплатно новую форму 4-ФСС за 3 квартал 2017 года

Расскажем об основных изменениях в бланке.

1. На титульном листе новой формы 4-ФСС после ОКВЭД появилось поле , предназначенное только для бюджетных организаций. Поэтому на правила заполнения расчета коммерческими компаниями данное новшество не влияет.

2. Таблица 2 формы 4-ФСС дополнена новыми строками для компаний

, которые провели реорганизацию или закрыли обособленное подразделение.

2. Таблица 2 формы 4-ФСС дополнена новыми строками для компаний

, которые провели реорганизацию или закрыли обособленное подразделение.

- Строка 1.1 предназначена для задолженности перед фондом, которая образовалась у реорганизованной компании или снятого с учета подразделения. Показатель в этой строке также учитывается в суммарной строке 8.

- Строка 14.1 нужна для обратной задолженности, то есть фонда перед страхователем. Такой долг появляется, если правопреемник или закрытый обособленный офис не успели получить возмещение.

Две новые строки формы 4-ФСС за 3 квартал 2017 года позволят компаниям быстрее разобраться с долгами. Сейчас, если у компании до реорганизации остались долги, они находятся на счетах фонда по месту прежнего учета. И, чтобы закрыть задолженность, требуется обращаться по новому месту регистрации в ФСС. Благодаря помещению таких долгов в отдельные строки, фонды обменяются сальдо друг с другом, а долги автоматически перейдут на новые счета.

Как видно, нововведения касаются небольшого количества организаций-страхователей. Тем не менее, применять новую форму 4-ФСС надо всем - на старом бланке фонд не примет расчет. У компаний, которые формируют отчетность в бухгалтерских программах, расчет обновится автоматически. Но на всякий случай надо проверить софт.

4-ФСС за 3 квартал 2017 года: как заполнить

Расскажем про основные моменты при заполнении отчетности.

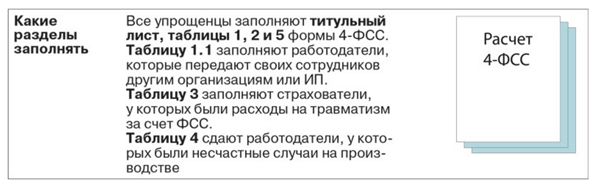

Какие разделы заполнять в новой форме 4-ФСС за 3 квартал 2017 . Обязательные разделы у расчета 4-ФСС за 9 месяцев 2017 года – титульный лист, таблицы 1, 2 и 5.

- Таблица 1.1 нужна только тем страхователям, которые передают своих работников другим организациям.

- Таблицу 3 надо включить в расчет, если за отчетный период компания платила сотрудникам пособия, связанные с несчастными случаями.

- Таблицу 4 необходимо заполнить при наличии за 9 месяцев пострадавших от несчастных случаев и профессиональных заболеваний.

Какие доходы включить в расчет 4-ФСС за 9 месяцев 2017 . В строку 1 таблицы 1 не надо заносить абсолютно все выплаты сотрудникам. Она предназначена только для выплат, которые являются объектом взносов согласно статье 20.1 Федерального закона от 24.07.1998 № 125-ФЗ. Так что, например, больничные пособия, которые специально освобождены от взносов, необходимо отразить в строке 1, а также в строке 2 в качестве необлагаемых выплат.

Арендная плата не признается объектом взносов, поэтому ее не надо указывать в отчете. Если компания отразит в расчете лишние, освобожденные от взносов выплаты, или забудет указать какой-нибудь необлагаемый доход, проблем с фондом быть не должно. Ведь это не влияет на базу и взносы.

Новая форма 4-ФСС за 9 месяцев 2017 года: образец заполнения

![]()

Как проверить расчет . Главное контрольное соотношение одно: взносы за каждый месяц (таблица 2 строка 2) должны быть равны произведению базы (таблица 1 строка 3) на тариф с учетом скидки или надбавки (таблица 1 строка 9).

Если в компании есть инвалиды, это соотношение должно выполняться с учетом льготы для них 60 %. Из-за промежуточных округлений взносов до двух знаков после запятой возможно расхождение в один рубль.

Скачать бесплатно новую форму (бланк) отчета 4-ФСС за 3 квартал 2017 года можно по ссылке выше.

Как заполнить 4-ФСС за 3 квартал 2017 года в отдельных случаях

Как быть с нулевой среднесписочной численностью . Этот показатель компании отражают на титульном листе. Иногда среднесписочная численность за отчетный период равна нулю, например, если все работники – совместители. Некоторые фонды отказываются принимать расчет с нулевой численностью, заявляя, что при ненулевых взносах этот показатель не может быть нулевым. В этом случае в графу с численностью надо поставить 1.

Как заполнить сведения о спецоценке . В графе 3 таблицы 5 надо указать количество рабочих мест независимо от того, проводилась ли их специальная оценка. А в графе 4 – только количество рабочих мест с действующими результатами спецоценки. До спецоценки аналогичным мероприятием была аттестация рабочих мест. И если результаты этой аттестации до сих пор действительны, количество аттестованных рабочих мест также надо занести в графу 4.

Заметим, что таблица 5 предназначена для показателей на начало года. Поэтому цифры в ней должны быть одинаковы в отчетности за все периоды года. Если компания получила результаты спецоценки в 2017 году, то на таблицу 5 они впервые повлияют только в расчете за 1 квартал 2018 года. А если компания зарегистрировалась в 2017 году, то во всех графах будут нули: ведь на начало года рабочих мест еще не было.

Как заполняют расчет новые пилотники . С 1 июля 2017 года к пилотному проекту ФСС присоединились 13 субъектов РФ. Соответственно, компании из этих регионов перестали выдавать сотрудникам пособия. Особенности заполнения новыми пилотниками расчета 4-ФСС утвердил Фонд соцстраха приказом от 28.03.2017 № 114.

Нужен ли нулевой расчет . Если компания не вела деятельность, сдать расчет все равно надо. Исключений для страхователей без выплат не предусмотрено. Это подтверждает Минтруд России в письме от 29.09.2014 № 17-4/ООГ-817.

Как отчитываться при разных тарифах . По общему правилу компания составляет один расчет 4-ФСС независимо от количества подразделений. Но этот принцип действует, только если все подразделения применяют один тариф взносов на травматизм. Если же подразделение (обособленное или даже структурное) занимается самостоятельным видом деятельности с другим классом профессионального риска, чем у головного офиса, то ФСС может назначить ему отдельный тариф. И на каждое такое подразделение необходимо составлять свой расчет 4-ФСС: ведь форма предусматривает поле только для одного тарифа.

Выплаченные пособия на травматизм компании отражают в строке 15 таблицы 1. Так как новые пилотники перестали выдавать пособия, эта строка не пополнится данными за июль, август и сентябрь. А в таблице 3 такие компании запишут пособия, которые выплатили на 1 июля 2017 года.

Как исправить электронный расчет . Компании, которые сдают отчетность в электронном виде, формируют файлы в формате XML в своих бухгалтерских программах. Иногда показатели в этих файлах требуется поправить. Для этого обычно компании обращаются к разработчикам софта. Но в случае с расчетом 4-ФСС есть более удобный способ.

Если компания планирует скорректировать электронный файл расчета 4-ФСС в формате XML, то это легко сделать самостоятельно. На официальном сайте ФСС http://portal.fss.ru/fss/f4input достаточно нажать на команду «Загрузка XML», выбрать нужный файл, он отобразится в привычном виде. Все показатели можно исправить вручную. К тому же сервис Фонда соцстраха не позволит ввести явно неверные данные: например, общая сумма выплат автоматически считается как сумма базы и необлагаемых выплат. После правки расчета его можно проверить на контрольные соотношения, нажав на соответствующую команду, и выгрузить в XML с измененными показателями.

ВажноС 15 сентября 2017 года действует новый сертификат ключа подписи для электронной отчетности. Надо обновить сертификат , иначе сдать 4-ФСС за 3 квартал (9 месяцев) не получится. Расчет не пройдет.

Свежие ключи можно скачать на сайте fss.ru в разделе "Удостоверяющий центр" . Нужен сертификат открытого ключа для подписи квитанции. Файл называется F4_FSS_RF_2017_qualified.cer.

Отчет в ФСС за 3 квартал 2017 года бухгалтеры сдают по новой форме, которая утверждена приказом ФСС от 07.06.2017 № 275. Приводим порядок заполнения, бланк и образец новой 4-ФСС. Обратите внимание на сроки сдачи отчета.

В статье:

Изменения в форме 4-ФСС за 3 квартал

Срок сдачи 4-ФСС за 3 квартал 2017 года и другие периоды

Кто сдает 4-ФСС в электронном виде

В электронном виде отчет сдается при среднесписочной численности за 2016 год более 25 человек.

Остальные могут выбрать - либо сдавать на бумаге, либо в электронном виде.

ФСС утвердил электронный формат для расчета по взносам на травматизм (приказ ФСС от 09.03.2017 № 83).

Какой код ОКВЭД указывать в 4-ФСС в 2017 году

В новой форме 4-ФСС остался только один код ОКВЭД вместо двух. Это код основного вида деятельности, который страхователь подтверждает каждый год.

Какой код ставить на титульном листе 4-ФСС: старый или новый? Ответ на этот вопрос есть в приказе, которым утверждена новая форма.

Из правил заполнения расчета следует, что на титульном листе компания ставит код из классификатора ОКВЭД-2017 (п. 5.11 Порядка, утвержденного приказом № 381). Чтобы правильно определить свой код ОКВЭД в расчете, воспользуйтесь .

Обязательные таблицы в новой 4-ФСС

4-ФСС состоит из титульного листа и пяти разделов. Но не все таблицы обязательны для заполнения. На рисунке ниже мы показали, какие таблицы расчета нужно заполнять и в каких случаях.

Образец заполнения 4-ФСС за 3 квартал 2017 года

Пример заполнения по новой форме представлен ниже.